Материалы по тегу: strategy partners

|

03.06.2025 [13:16], Владимир Мироненко

Рынок российского инфраструктурного ПО достиг уровня 2021 года

software

strategy partners

анализ рынка

импортозамещение

операционная система

россия

сделано в россии

субд

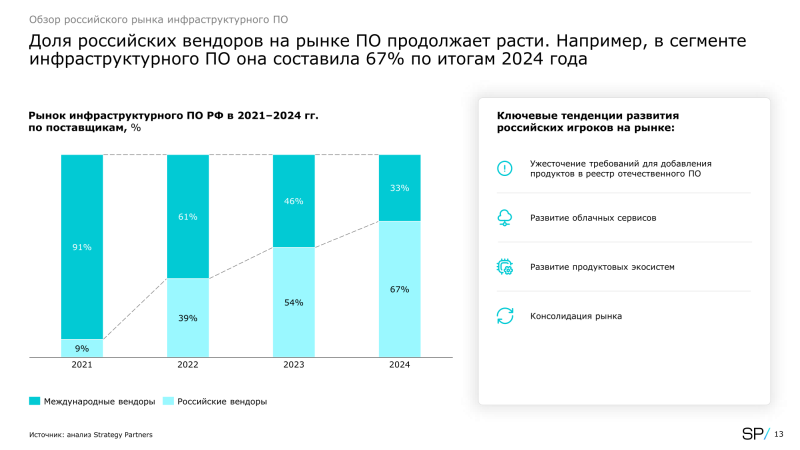

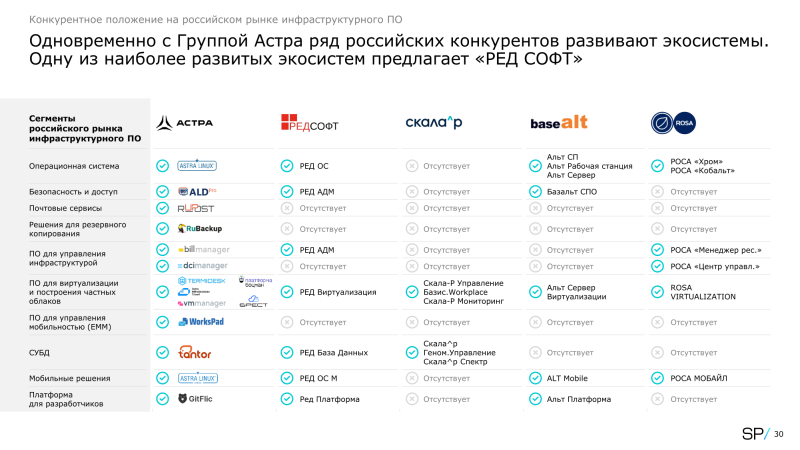

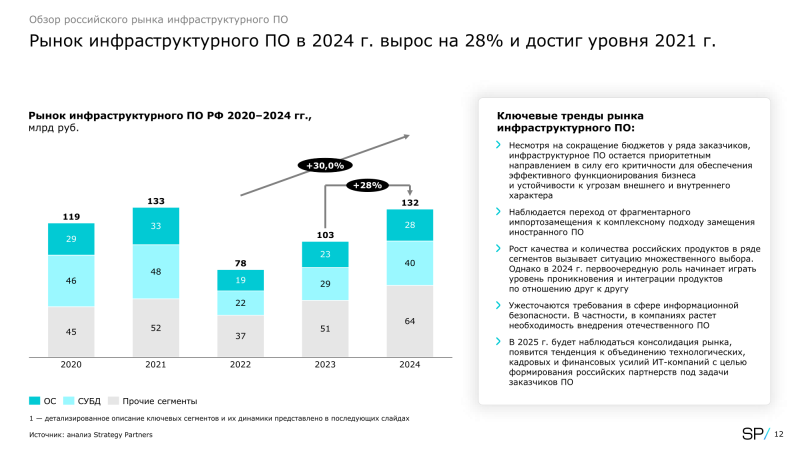

Рынок российского инфраструктурного ПО вырос в 2024 году по сравнению с предыдущим годом на 28 % до 132 млрд руб., вернувшись к показателям 2021 года — ранее его объём составлял 133 млрд руб., сообщили «Ведомости» со ссылкой на обзор рынка консалтинговой компании Strategy Partners. Российское инфраструктурное ПО подорожало в прошлом году в среднем на 10 % год к году, что соответствует темпам инфляции, отметили аналитики. Доля топ-5 российских поставщиков инфраструктурного ПО увеличилась на 7 п.п. до 54 %. Выручка российских производителей ОС для инфраструктуры достигла 15,55 млрд руб., превысив половину рынка (55 %), против 48 %, или 11,18 млрд руб. годом ранее. Лидируют на рынке группа «Астра» (Astra Linux) с долей 76 %, «Ред софт» (РедОС, 12 %), «Базальт» (BaseALT, 10 %), на которых приходилось 98 % рынка российских разработчиков ОС для ПК и серверов. Вместе с тем пользователи не спешат отказываться от привычных решений американской Microsoft, а параллельный импорт, бессрочные лицензии и пиратское ПО замедляют импортозамещение, отметили аналитики.

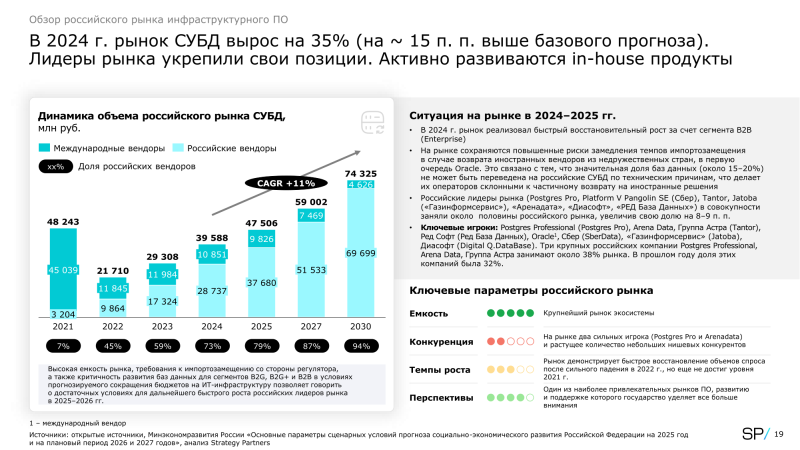

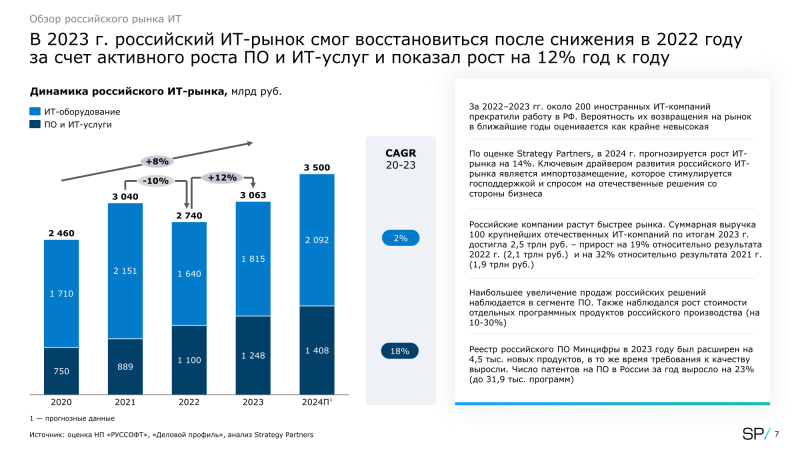

Источник изображений: Strategy Partners Согласно данным Strategy Partners, рынок виртуализации вырос в 2024 году на 37 % до 13,8 млрд руб., а доля российских разработчиков составила 74 %. Эти цифры совпадают со статистикой «Базиса», по оценкам которой сегмент виртуализации достиг в прошлом году 14 млрд руб. В Топ-3 российских решений для виртуализации входят продукты «Базиса», «Ориона» и группы «Астра». По оценкам Strategy Partners, сегмент СУБД вырос на 35 % до 39,6 млрд руб. На долю российских производителей в сегменте приходилось 73 %. Ведущие российские компании Postgres Professional, Arena Data и группа «Астра» увеличили в прошлом году долю рынка до 38 % с 32 % в 2023 году. Следует отметить, что согласно исследованию Центра стратегических разработок (ЦСР), в 2024 году объём всего сегмента СУБД увеличился год к году на 34 % до 51 млрд руб. Как отметили в Strategy Partners, по техническим причинам 15–20 % инфраструктуры заказчиков не может перейти на российские СУБД, из-за чего здесь по-прежнему использую иностранные решения, в частности решения Oracle. В группе «Астра» считают значительный рост рынка инфраструктурного ПО в 2024 году результатом восстановления после ухода из-за санкций зарубежных вендоров, когда многие проекты были приостановлены. В прошлом году российские компании предложили более зрелые и комплексные экосистемные решения, что дало импульс к их внедрению и возвращению к показателям 2021 года, сообщили в компании. Эксперт «Рексофт консалтинга» назвал основной причиной роста регуляторные требования, согласно которым с 1 января 2025 года субъекты критической информационной инфраструктуры (КИИ) обязаны провести полное импортозамещение софта на принадлежащих им значимых объектах. Кроме того, на это повлияло требование Минцифры обеспечить закупку российского ПО в объёме 90 % к государственным заказчикам и компаниям с соучастием. Аналитики Strategy Partners отметили, что в 2025 году темпы роста российского IT-рынка, в том числе инфраструктурного ПО, несколько замедлились в связи с сохраняющейся высокой ключевой ставкой ЦБ. Тем не менее переход на отечественное ПО остается в числе приоритетов и в 2026–2027 гг. консалтинговая компания ожидает возобновления активного роста рынка по мере стабилизации макроэкономической ситуации. Согласно прогнозу Strategy Partners, ёмкость рынка достигнет 299,6 млрд руб. к 2030 году при ежегодных среднегодовых темпах роста в размере 15 %.

28.02.2025 [01:30], Владимир Мироненко

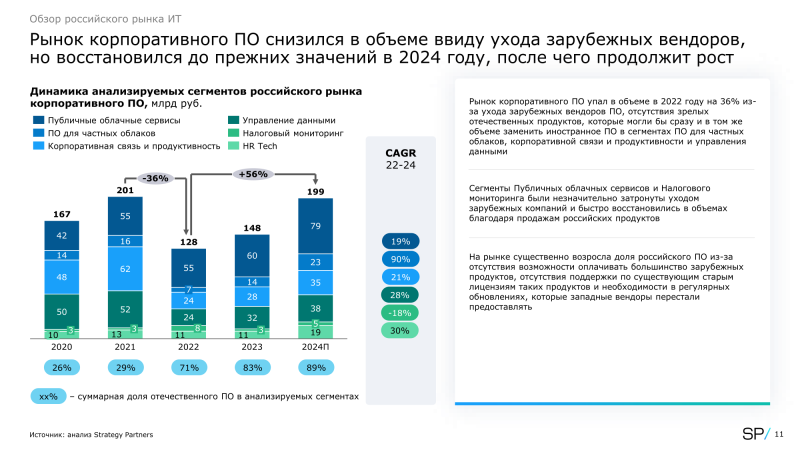

Российский рынок корпоративного ПО в 2024 году без малого достиг уровня 2021 годаРоссийский рынок корпоративного ПО в 2024 году вырос по сравнению с 2023 годом на 34 % до 199 млрд руб., почти достигнув показателя докризисного 2021 года в 201 млрд руб., пишут «Ведомости» со ссылкой на обзор консалтинговой компании Strategy Partners. К корпоративному софту в Strategy Partners относят публичные облачные сервисы, ПО для частных облачных хранилищ данных (облаков), корпоративную связь, управление данными, налоговый мониторинг и HR-Tech (системы автоматизации в области подбора и управления персоналом), без учёта ОС, средств разработки и кибербезопасности. Согласно базовому прогнозу Strategy Partners, в течение ближайших пяти лет рынок корпоративного ПО в России будет расти в среднем (CAGR) на 24 % в год и в 2030 году составит 727 млрд руб. Продажи технологий для управления персоналом будут увеличиваться в среднем на 34 % в год — до 109 млрд руб. в 2030 году. Темпы роста сегмента ПО для частных облаков составят в среднем 30 % в год и в 2030 году он достигнет 115 млрд руб. Другие ключевые сегменты — публичные облачные сервисы, корпоративная связь, управление данными, налоговый мониторинг — будут расти в среднем на 11–25 % в год. По данным StrategyPartners, российский рынок в 2022–2023 гг. покинуло более 200 иностранных IT-компаний, среди которых наиболее заметными в части корпоративного ПО были американские Google, Microsoft, Oracle, AWS, VMware и немецкая SAP. К крупнейшим игрокам российского рынка корпоративного ПО в Strategy Partners относят «Сбер», «Яндекс», VK Tech, «Астру», Т1, МТС, «СКБ Контур», Selectel, «Ростелеком», Arenadata, «1С-битрикс» и «Редсофт». Глава НЦК ИСУ считает, что оценивать рынки только в деньгах некорректно — нужно также смотреть динамику количества лицензий и пользователей. Цены на корпоративное ПО выросли, но выросла и стоимость специалистов — в этом заключается причина такого псевдороста, считает эксперт. Увеличению российского рынка облачных сервисов способствовал рост спроса на виртуальную инфраструктуру для ИИ и популярность гибридных облаков, утверждает представитель «МТС Web Services». В Cloud.ru назвали одним из драйверов роста рынка спрос со стороны крупного бизнеса на решения для частного облака и создания гибридной инфраструктуры. Глава «Базис» считает ключевыми драйверами роста рынка корпоративного ПО цифровую трансформацию экономики и необходимость достижения технологического суверенитета, а также импортозамещение. Представитель Selectel отметил рост потребности в решениях для построения облаков, так как они необходимы для качественного управления растущей IT-инфраструктурой компаний. Эксперты также указали на явный тренд на «коробочные» IТ-решения и развитие экосистемного подхода, в рамках которого создаются маркетплейсы с готовыми отраслевыми и кросс-отраслевыми решениями. Согласно прогнозу Strategy Partners, в период с 2024 по 2030 год рынок корпоративного ПО дружественных стран, к которым аналитики компании относят Казахстан, Узбекистан, Азербайджан и Турцию, может увеличиться втрое до $6,6 млрд. В Казахстане драйвером роста будет развитие программы «Цифровой Казахстан», включающей переход на электронные госуслуги, цифровизацию промышленности и развитие телеком инфраструктуры. В Узбекистане ключевую роль сыграет эффект низкой базы рынка IT. В Азербайджане сосредоточатся на диверсификации и росте несырьевых секторов экономики, а также развитии сферы услуг, в том числе высокотехнологичных, а в Турции — на цифровизации банковского сектора, ретейла, телекома и строительстве крупных инфраструктурных IT-проектов.

02.04.2024 [12:26], Руслан Авдеев

В 2023 году рынок российских операционных систем увеличился в 1,5 раза

linux

software

strategy partners

импортозамещение

исследование

операционная система

сделано в россии

Отечественные операционные системы пользуются в России всё большим спросом. Только в 2023 году рынок соответствующего ПО, предназначенного для ПК и серверов, вырос год к году на 57 % — по статистике Strategy Partners его объём составил 11,3 млрд руб. Как сообщают «Ведомости», статистика включает данные по продажам ОС бизнесу и государственным учреждениям и не принимает в расчёт ни розничные продажи обычным гражданам, ни объём рынка ОС зарубежного происхождения в тот же период. Реальные показатели слегка превзошли прогнозировавшиеся аналитиками — изначально говорили о росте на 44 % до 10,4 млрд руб. Основным драйвером роста стало активное импортозамещение в b2b-сегменте, коснувшееся среднего и крупного бизнеса, в частности, тех компаний, от которых законодательно не требуется переход на отечественное ПО. Соответствующий сегмент обеспечил 10 % рынка, поскольку приобретать иностранное лицензионное программное обеспечение стало затруднительно. В среднесрочной перспективе, по мнению экспертов, доля обещает вырасти ещё больше.

Источник изображения: Brooke Cagle/unsplash.com Импортозамещение по-своему стимулируется и государством. До 1 января 2025 года объекты критической информационной инфраструктуры, включая федеральные и региональные ведомства, операторов связи и банковский сектор, обязаны перейти на российское ПО. 97 % рынка отечественных операционных систем приходится на Astra Linux (76 %), ОС «Альт» компании «Базальт СПО» (11 %) и «Ред ОС» (10 %). Экспертами отмечается, что несмотря на иностранные ограничения, рынок операционных систем из-за рубежа может быть кратно объёмнее, но организовать подсчёты не представляется возможным. Тем не менее, в Strategy Partners считают, что уже к 2030 году рынок отечественных ОС вырастет до 63,8 млрд руб. Осенью прошлого года Strategy Partners отмечала, что в 2022 году рынок операционных систем в России составлял всего 18,9 млрд руб., а на российские разработки и вовсе приходилось 7,2 млрд руб. Лидером и тогда выступало ПО Astra Linux с 75 % продаж, а на семейство ОС «Альт» и «Ред ОС» приходилось 12 % и 9 % соответственно. Значительную долю операционных систем составили версии Windows, импортируемые по параллельным схемам, а также пиратские копии ОС Microsoft. |

|